- ホーム

- 三和都市開発のブログ

- 住宅ローン減税 2024年【最新版】

住宅ローン減税 2024年【最新版】

もともとは2021年で終了する予定だった「住宅ローン減税」。

コロナ禍で落ち込んだ経済の回復と、

2050年のカーボンニュートラル実現を目的として、

今のところ2025年末まで期間延長されています。

今回は、住宅ローン減税について

2024年度の内容をまとめました。

目次

1. 住宅ローン減税とは

2. 住宅ローン減税の内容

3. 住宅ローンの借り換えをした場合

4. 住宅ローン減税の申請方法

1. 住宅ローン減税とは

住宅ローンで住宅を取得する人へ、

金利負担の軽減を図るための施策

年末の住宅ローンの残高によって控除額を定め、

所得税と住民税を減額してくれる国の政策が「住宅ローン減税」です。

住宅ローン減税は、住宅ローンを払っている間ずっと受けられる訳ではなく、

新築住宅の場合は入居から原則13年間、

中古住宅の場合は入居から原則10年間までと決められています。

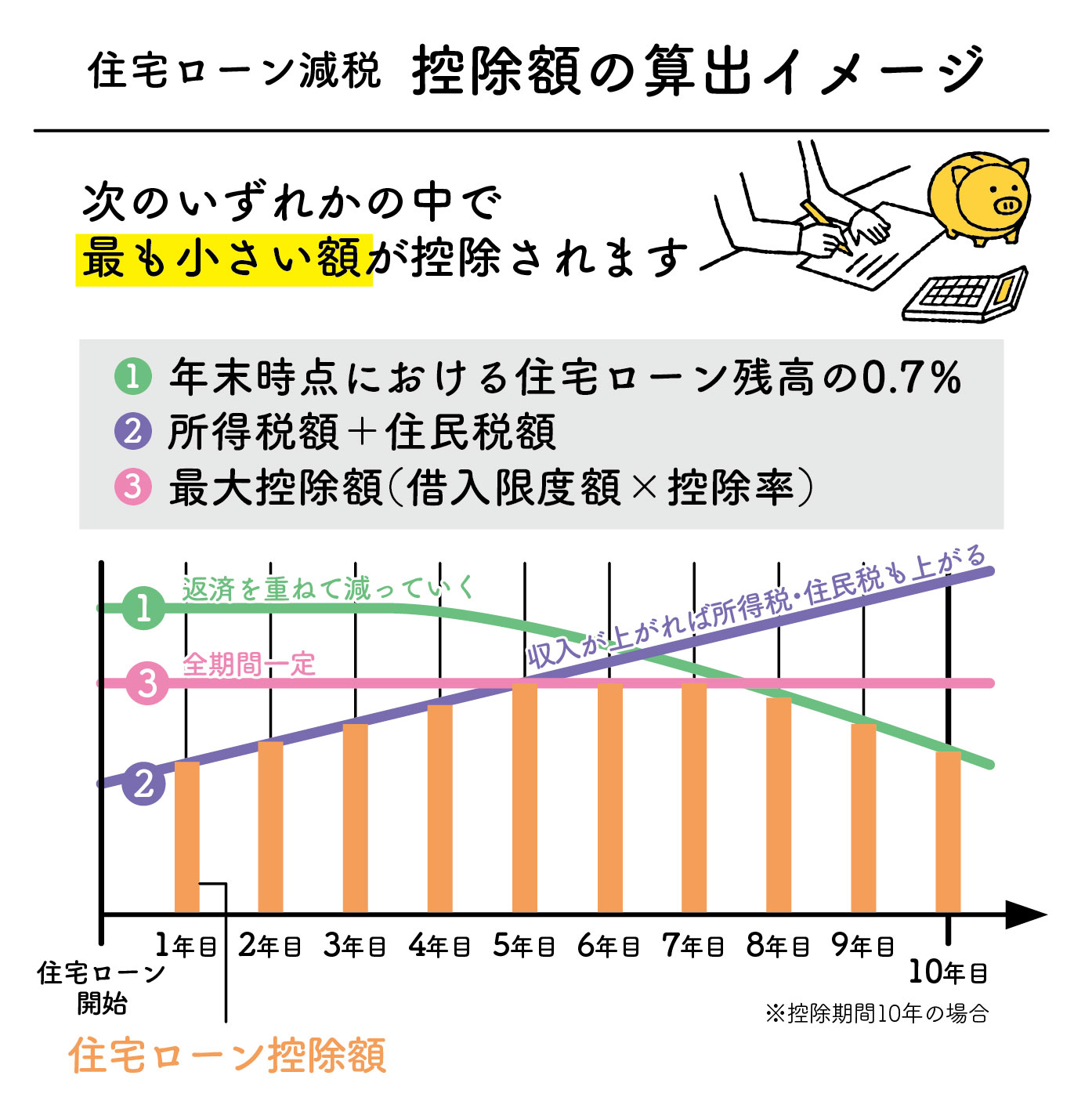

控除額は、以下の3つで求められる金額のうち、

もっとも低い金額を採用することになっています。

・年末時点での住宅ローン残高の0.7%

・所得税額+住民税額

・所定の最大控除額(借入限度額×控除率)

所得税の控除は、確定申告後の還付によって行われます。

所得税を全額控除できたとして、まだ控除額が残っているときは、その分を次年度の住民税の減額に当てます。

ただし、住民税からの減額は"9万7,500円"または"課税総所得金額の5%"のいずれか少ない額が上限と定められています。

...さて、ここまでつらつらと控除額について書いてきましたが、

算出イメージについてはざっくりとだけつかめれば大丈夫です。

実際の計算は、住宅ローンを組んだ金融機関や税務署に相談すると良いでしょう。

● こちらのサイトでは簡単計算ができます。

2. 住宅ローン減税の内容

住宅ローン減税を受けられる条件

以下の条件を満たしていないと、住宅ローン減税は受けられません。

・ローンを借りた人の合計所得が2,000万円以下

・ローン年数が10年以上

・物件を取得してから6ヶ月以内に入居

・床面積の1/2が居住用

・述床面積が50㎡以上の住宅である ※1

・新築購入の場合、一定の省エネ基準を満たした住宅であること

・中古購入の場合、昭和57年以降に建築された住宅(新耐震基準適合住宅)であること

※1 2023年末までに建築確認を受け、なおかつ合計所得が1,000万円以下の場合は40㎡以上

住宅ローンの借入限度額と最大控除額

ここでいう「借入限度額」とは、住宅ローン減税に適用できるローンの額の限度を指し、

実際に金融機関から借りられる金額の話とは異なります。

「最大控除額」は常に一定で、借入限度額以上の住宅ローンを組んだ場合でも変わりません。

また、子育て世帯・若者夫婦世帯は優遇措置がとられており、

借入限度額も控除額の上限も多くなっています。

※子育て世帯・若者夫婦世帯とは...「19歳未満の子を有する世帯」 または 「夫婦のいずれかが40歳未満の世帯」

先に述べたように、「最大控除額」「住宅ローン残高の0.7%」「所得税額+住民税額」のうち最も低い額が、

適用する控除額となります。

新築住宅購入の場合

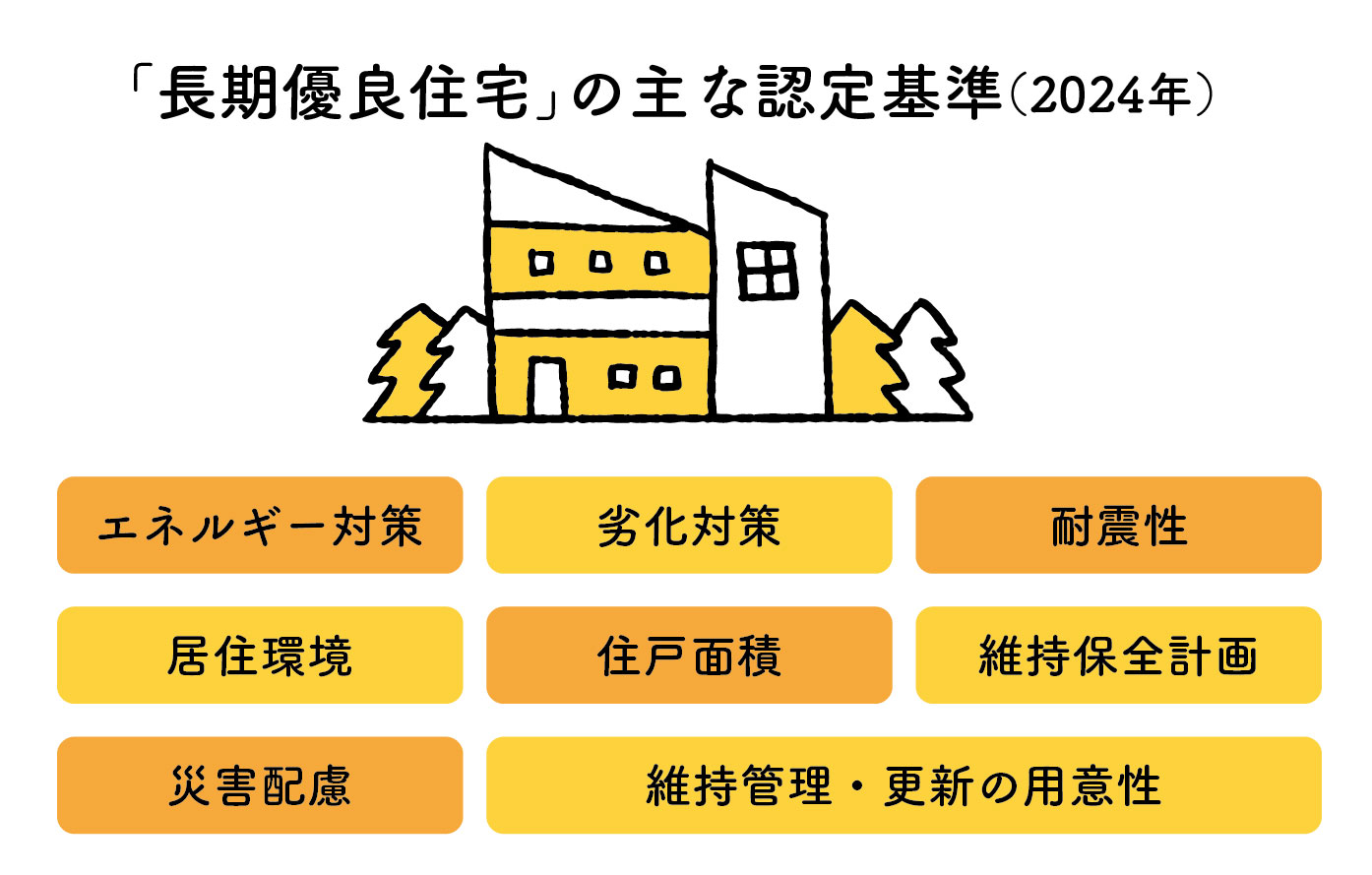

① 長期優良住宅・低炭素住宅

借入限度額:4,500万円

最大控除額:年31.5万円

● 子育て世帯・若者夫婦世帯...借入限度額:5,000万円 / 控除額の上限:年35万円

② ZEH水準省エネ住宅

借入限度額:3,500万円

最大控除額:年24.5万円

●子育て世帯・若者夫婦世帯...借入限度額:4,500万円 / 控除額の上限:年31.5万円

③ 省エネ基準適合住宅

借入限度額:3,000万円

最大控除額:年21万円

●子育て世帯・若者夫婦世帯...借入限度額:4,000万円 / 控除額の上限:年28万円

④ その他の住宅

住宅ローン減税不可

※2023年中に建築確認を受けている場合・2024年6月30日までに建築された場合は2,000万円・控除期間10年

中古住宅購入の場合

① 長期優良住宅・低炭素住宅・ZEH水準省エネ住宅・省エネ基準適合住宅

借入限度額:3,000万円

最大控除額:年21万円

② その他の住宅

借入限度額:2,000万円

最大控除額:年14万円

3. 住宅ローンの借り換えをした場合

日銀は2024年4月18日、マイナス金利の解除を受けて、

金利が上昇した場合の影響を分析し、

家計では預金の利息収入が増える世帯が多くを占める一方で

住宅ローンを組む世帯では支払い負担が増えるとする試算を公表しました。

よって、今後は返済途中でも金利の低い住宅ローンに借り換えしようとする動きが活発になるでしょう。

そして、この場合でも要件を満たしていれば住宅ローン減税は適用されます。

ただし、控除期間が延長されるわけではありません。

購入した住宅に入居したときから数えて、新築で13年、中古で10年が期限となります。

4. 住宅ローン減税の申請方法

初年度は自分で確定申告が必要

2年目からは勤務先が年末調整

住宅ローン減税を受けるためには、入居した翌年の3月15日までに確定申告をする必要があります。

入居した年の年末に自宅に届く「住宅ローンの残高証明書」や、

登記事項証明書、長期優良住宅等の証明書など、揃える資料はたくさんあります。

実際に何が必要になるかは、不動産会社や税務署に問い合わせて調べるようにしましょう。

2年目以降は勤務先が年末調整を行ってくれるので、

「住宅ローンの残高証明書」を勤務先に提出するだけで済みます。

| 「住宅ローン減税」や「住宅ローン」について詳しく知りたいときや、 困った事があるときはぜひ三和都市開発にお問い合わせください。 税理士との連携もスムーズです。 |

|

このブログを読まれた方におすすめの記事

▶[離婚]家の財産分与 〜住宅ローンが残っている場合〜

▶[離婚]特有財産とは?相続した家に住んでいる・相続した住宅ローンが返済できないときは

▶2024年、不動産売買や投資に向く"縁起の良い日"

▶不動産会社の社員が選ぶ!おすすめの不動産系youtuber 4選

| 三和都市開発のブログ |

| 不動産を所有されている方に向けた、不動産売却や相続税対策、不動産の有効活用に関する有益な情報を発信しています。大阪を中心に、数々の不動産売買と開発に携わってきた経験を活かしわかりやすく解説する記事のほか、税理士など専門家からの寄稿ブログ、気楽に楽しめる相続Web漫画など幅広いコンテンツを公開中です。 |