- ホーム

- 三和都市開発のブログ

- 【相続税】節税効果が期待できる3つの方法 〜不動産をうまく使おう〜

【相続税】節税効果が期待できる3つの方法 〜不動産をうまく使おう〜

生前に相続税対策を考えるに当たって、不動産会社がおすすめする効果的な節税対策を3つお伝えします。

目次

1. 節税効果バツグン!賃貸住宅経営

2. 住宅取得資金としての贈与で、非課税枠をゲット

3. 生命保険・死亡退職金でのみなし相続財産

1. 節税効果バツグン!賃貸住宅経営

相続の節税対策としてよく取り上げられる方法として賃貸住宅経営があります。

これは、資産を圧縮し課税資産を少なくすることで節税するという方法です。

約45%もの節税効果!

投資前に1億5,000万円だった資産が、

賃貸物件にかえることで相続評価8,180万円に。

資産を持っている方が、生前、1億5,000万円の資産を使って

次のような物件に投資したとします。

・土地購入費 5,000万円(実勢価格)

・アパート建築費 1億円(満室orサブリース)

・借地権割合60% / 借家権割合30%

では、上記の物件の相続時評価額はどのようになるでしょうか。

1. 土地の相続評価額

土地の相続評価額は路線価によって決まります。

更にアパートを建てることにより、貸家建付地としての評価計算をすることになり、

計算式は以下のようになります。

5,000万円×80%(路線価)×{1-(60%×30%)}=3,280万円

(注)路線価は厳密には国税庁サイトで1㎡当たりの価額を調べた上で、画地修正を加えて評価します。ただ実務上は、路線価の目安として実税価格の約80%であると考えられています。

2. 建物の相続評価額

建物の相続評価は固定資産税評価額によって決まります。

更に賃貸する事により、借家権割合の分、評価額が低くなります。

計算式は以下のようになります。

建築費1億円×70%×(1-30%)=4,900万円

(注)路線価は厳密には役所から届く固定資産税課税明細を確認する必要があります。ただ実務上は、路線価の目安として実税価格の約70%であると考えられています。

3. 土地+建物の相続評価額

1.土地の相続評価額 3,280万円+2.建物の相続評価額 4,900万円=8,180万円 となります。

つまり、投資前に1億5,000万円だった資産は、

賃貸物件に形をかえることで相続評価8,180万円の不動産となり約45%もの節税効果が出ることになります。

賃貸物件投資の注意点

この節税方法の効果は抜群です。

しかし悩ましい点もあり、最大の問題点は空室問題です。

サブリース方式で経営すれば空室分も家賃は保証されますが、

それでも、空室が続くと家賃見直し時に保証金額も下げられてしまいます。

賃貸事業は長期事業ですので、

今回のような節税対策をお考えになる場合は、

まず賃貸事業をする土地が事業に適しているのか慎重に検討し

しっかり判断出来てから進めることをおすすめします。

関連記事▶【収益不動産のおさえどころ】投資を成功させるための基礎知識!

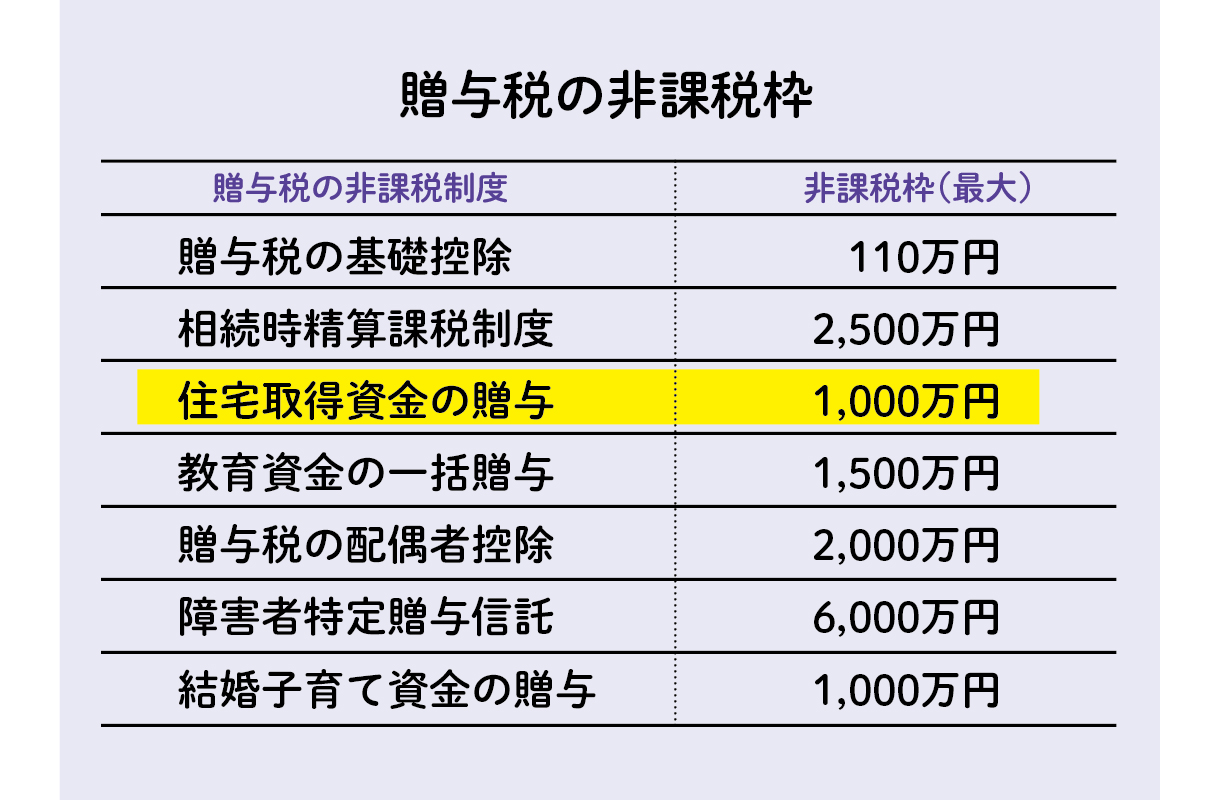

2. 住宅取得資金としての贈与で、非課税枠をゲット

相続資産を減額する為に、

住宅取得資金としての贈与の非課税枠を使う方法があります。

住宅取得資金(省エネ住宅)を

祖父母、父母から贈与してもらう場合、

1,000万円までの非課税枠をゲットできる(その他の住宅は500万円)

「住宅取得資金の贈与」についての適用条件をみていきましょう。

適用条件

① 祖父母または父母から子または孫に贈与されたものであること

② 贈与される側の年齢がその年の1月1日において18歳以上であること

③ 贈与を受けた年の所得が2,000万円以下であること

④ 贈与を受けた年の翌年の3月15日までに住宅を取得すること

⑤ 贈与を受けた年の翌年の3月15日までにその住宅に居住するか、 同日後遅滞なく居住する見込みであること

⑥ 贈与を受けた翌年の確定申告時期に申告すること

…まだこの他にも細かな条件はありますので、詳しくは税務署にてご確認ください。

これを使って複数の子または孫に贈与すれば、

相続資産をかなり減額することが出来ます。

※令和5年12月31日までの制度ですので、こちらを利用しようとされる場合は早めの対策をおすすめします。

注意点は、「小規模宅地等の特例」も視野に入れて考えること

この方法で一番注意しなければいけないことは

「小規模宅地等の特例」が使えなくならないようにすることです。

●「小規模宅地等の特例」とは…

被相続人が居住していた宅地を相続する場合、その評価額が330㎡まで80%減額される制度のこと。

もし相続人が持家を既に持っていた場合は、この特例は使えません。

つまり「住宅取得資金の贈与」で住宅を建てていた場合、

相続した住宅に対して「小規模宅地等の特例」は使えないということになります。

もし「小規模宅地等の特例」の特例が使えるとすると、

1億の相続価値のある宅地は2,000万円の価値で相続できます。

使えなかった場合は、1億まるまるの評価になります。

不動産価値が高ければ高いほど、

相続面では税金がかさみマイナスになりますので

どのように節税するべきか、よく計画することが大切です。

住宅取得資金の贈与の非課税枠を使う方法は、

その場の特例だけでなく後のことも考え慎重な判断が必要になってきます。

上手に活用していきたいと考えるなら、

不動産のプロに一度ご相談ください。

3. 生命保険・死亡退職金でのみなし相続財産

死亡した本人が生前持っていた資産ではなく、

死亡したことで発生する相続のことを、「みなし相続財産」と呼びます。

生命保険

財産の所有者が死亡した際、

その生命保険を受け取る人が相続人だった場合に、

その生命保険金はみなし相続財産として相続資産にカウントされます。

当然、税金の支払いもしなければなりません。

しかし、生命保険金には500万円×法定相続人数分の非課税枠があります。

相続人には、この非課税枠を利用した節税をおすすめします。

「すでに高齢だが生命保険に加入していない...」といった場合でも、

高齢でも加入できる保険もありますので、いちど検討すると良いでしょう。

※保険会社等にご相談ください。

退職金

財産の所有者が死亡した際に出る死亡退職金も、

生命保険と同じく「みなし相続財産」として相続資産にカウントされ、

500万円×法定相続人数分の非課税枠があります。

ただ、死亡退職金を意図的に節税対策とする為には

個人事業主か会社経営者でなくてはなりません。

個人事業主が死亡した場合

小規模企業共済からの掛け金変換が退職金となります。

この場合の掛け金は全額所得控除されますので、

それを利用して所得税の節税に役立てます(詳しくは小規模企業共済のホームページ等でご確認下さい)。

会社経営者が死亡した場合

あらかじめ会社で退職金規定をきちんと設定して、

節税に備えましょう。

生命保険と死亡退職金の非課税枠は、別枠

例えば法定相続人が3人いれば、

基礎控除4800万円+生命保険非課税枠1500万円+死亡退職金非課税枠1500万円の

合計7800万円が相続資産より控除出来ますので

かなり有効な対策になります。

…以上、不動産会社がおすすめする3つの相続税対策をお伝えしました。

どの方法も、被相続人、相続人の状況によって

判断していく必要がありますので、

個人で取り組まれるよりは不動産や税務のプロに相談して

計画的に考えられることをおすすめいたします。

まとめ

相続の節税対策に関して、不動産を利用する方法は以下の3つ

・賃貸住宅経営

・住宅取得資金としての贈与

・みなし相続財産

それぞれに注意点もあるため、計画的に対策するには

不動産会社や税理士に相談するほうが良いでしょう。

| 当ブログを運営している三和都市開発では、相続税に強い税理士や法律の専門家とつながり、 不動産を含めた相続全般のお悩みを総合的に解決することが可能です。 ぜひお気軽にお問い合わせください。 |

|

監修者

税理士法人トップ財務プロジェクト

〒530-0001 大阪府大阪市北区梅田1丁目11−4-1111号

TEL:06-4796-7771

このブログを読まれた方におすすめの記事

▶【2023年税制改正大綱】相続節税に影響が!知っておくべき4つの見直しポイント

▶相続を考えるときの基本知識〜一般的な相続の流れや遺産分割方法〜

| 三和都市開発のブログ |

| 不動産を所有されている方に向けた、不動産売却や相続税対策、不動産の有効活用に関する有益な情報を発信しています。大阪を中心に、数々の不動産売買と開発に携わってきた経験を活かしわかりやすく解説する記事のほか、税理士など専門家からの寄稿ブログ、気楽に楽しめる相続Web漫画など幅広いコンテンツを公開中です。 |